- HOME

- 移転価格お役立ち情報

- 移転価格文書化

- 文書化は中堅企業がとれる唯一の移転価格対応手段 | 押方移転価格会計事務所

押方移転価格会計事務所の移転価格お役立ち情報

文書化は中堅企業がとれる唯一の移転価格対応手段 | 押方移転価格会計事務所

- 2016.10.24

- 移転価格文書化

一口に移転価格対応といっても、大企業と中堅企業では状況が大きく異なります。

このことを理解するためにまずは、大企業と中堅企業の経理部の違いについてお話しします。大企業は従業員2000~3000人規模、中堅企業は従業員50~500人規模の会社をイメージしています。

大企業の場合、「経理」もいろいろな部署に分かれています。本社経理、決算取りまとめ、公表用資料の作成等を行うヘッドクオーター的な「主計」の他に、「財務」「原価計算」「予算」「連結」など、会社によっては100名以上の方が広い意味での経理の仕事に携わっています。各部門の方はその道のエキスパートで、高度な専門知識を持っています。税務に関しても専属の方が複数人いて、M&Aなどの特殊案件を除いては、ほとんど社内で完結できる体制になっています。

海外に進出しているグローバル企業の場合は、移転価格専属の担当者がいる場合もあります。世界中に海外子会社が数十社あり多種多様な取引を行っていますので、専任者をおかないと対応できないのです。また今年から売上1000億円以上の企業にはBEPS行動計画13という新ルールが適用になり、提出書類が増えますので担当者もかなり忙しい状態です。

一方、中堅企業の場合は、経理全体で10名程度の会社が多いです。税務専属の方がいることは少なく、一人の方が入出金、月次決算、管理会計、銀行対応、予算、税務などの中から複数業務を兼務しているのが通常です。当然、移転価格税制の専任者がいることはありません。海外取引は大企業ほど複雑ではありませんし、取引規模を考えても専任者を置くメリットはないといえます。

確定申告書は自社で作成し、その申告書を顧問税理士にチェックしてもらう形式になっていることが多いですが、顧問税理士は国内税務がメインで、国際税務、特に移転価格税制には対応していないことが多いです。移転価格税制は、取引価格そのものの妥当性についての議論です。試算表の売上高や売上原価自体が、独立企業間価格になっているかどうかを顧問税理士が検証することは難しいでしょう。

このような体制の中堅企業に対して、近年は移転価格調査が入るようになっています。

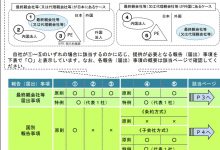

かつて移転価格調査と通常の法人税調査は別々に行われていましたが、平成25年に税制改正があり、原則として移転価格調査は、通常の法人税調査と同時に行われることになりました。調査官は税務調査時に、移転価格税制についても調べることが必要になったということです。法人税申告書の別表17-4は正しく提出されているか、文書化は行われているかどうか等を調べた上で、移転価格の専門官と連絡を取り合い、追徴税を取れる見込みが高いとの判断が出れば移転価格調査が行われることになります。

ですが上述のように大企業と中堅企業では経理部の体制が異なりますし、移転価格対応をコンサルタントに依頼する場合に用意できる予算も違います。

大企業の場合は海外子会社に優先順位をつけ、1社当たり数百万円のコンサルティングフィーを払って、1社ずつ文書化していくことになります。コンサルティングフィーの総額は相当な金額になりますが、移転価格調査で否認された場合に数億円の追徴を覚悟しなければならないことを考えると「割に合う」ということもできます。

また海外子会社との取引価格について政府と事前合意する「事前確認(APA)」や、追徴を受けた後に両国の政府と掛け合って二重課税を解消する「相互協議」という方法があり、2年程度の期間と数千万円のコンサルティングフィーをかけてこれらを実行するという選択肢もあり得ます。

ですが中堅企業の場合は、これほどの予算を確保することは難しいです。

コンサルティングに大企業ほどの予算をかけられない中堅企業は、移転価格にどのように対応すればいいのでしょうか?

中堅企業にとって事前確認(APA)や相互協議は非現実的ですので、文書化が唯一の対応手段となります。移転価格文書を整備して追徴を未然に防止するしか方法はありません。移転価格ポリシーを構築し文書化を行った後、ビジネス環境の変化に応じて適切に文書のリニューアルができるようになれば、それがベストです。

移転価格文書も大手税理士法人が作成するような複雑なものは必要ありません。他の業務の合間に行うのですから、自社にとって必要な部分だけを学んで簡素な文書を作成することをお勧めします。複雑過ぎると担当者が変わった時に引き継ぎが難しくなるという面もあります。

移転価格に低コストで対応するために、まずは情報収集を行いましょう。

移転価格税制は国外関連取引の妥当性を求めるルールですので、絶対的な1つの答えを決めるものではありません。比較対象となる独立第三者間取引と大きくかい離していないことを、一定のプロセスに従って説明できれば、それで問題ありません。

そのためにはまず情報収集から始めましょう。中堅企業に対する移転価格専門事務所として、当サイトでも情報発信をしていますし、無料メールマガジンではもう少し踏み込んだ情報も発信しています。

移転価格税制への自社対応に興味がある方は、情報収集の一環としてぜひご利用下さい。

<この記事を書いた人>

押方移転価格会計事務所 押方新一(公認会計士・税理士)

「移転価格対応に失敗したくない人が最初に読む本」

個別相談付き移転価格入門セミナー

【記事数300以上】移転価格お役立ち情報一覧

移転価格文書化コンサル専門-押方移転価格会計事務所TOP

あわせて読みたい記事

-

お電話でのお問い合わせ

受付時間/9:00~17:00

受付時間/9:00~17:00 -

メールでのお問い合わせ

お問い合わせ