- HOME

- 移転価格お役立ち情報

- 国際税務

- 非居住者の役員に支給する報酬は国内源泉所得扱い | 押方移転価格会計事務所

押方移転価格会計事務所の移転価格お役立ち情報

非居住者の役員に支給する報酬は国内源泉所得扱い | 押方移転価格会計事務所

- 2019.02.27

- 国際税務

グローバル化が進む現代では、日本企業に勤めていても、海外支店に転勤・出向などということも珍しくはありません。

海外勤務の従業員、もしくは役員の方の中には、国内に住所を有してながら、海外で働かれる方もいらっしゃることでしょう。

このような場合、1年以上海外勤務される方は、国内では非居住者として扱われます。その他にも従業員と役員との違いや海外支店長の場合の例外などを含めて、非居住者の国内源泉所得について解説いたします。

目次

1.非居住者とは

2.非居住者の国内源泉所得

3.非居住者の役員と従業員の違いとは?

4.非居住者の海外支店長の場合は例居

5.非居住者の従業員であっても日本国内で働いた分は国内源泉所得

6.二重課税になった場合の対処法

7.まとめ

非居住者の定義と国内源泉所得について解説

1.非居住者とは

まず「非居住者」については、大丈夫でしょうか。1年以上の予定で日本を出国した人は、出国した日の翌日から日本の非居住者となります。海外子会社への出向者が典型的な非居住者といえます。

非居住者と居住者は、所得税のルールが大きく異なります。非居住者は日本にいないことが前提とされますので、不当な課税逃れを防止するために特別ルールが必要ということです。

2.非居住者の国内源泉所得

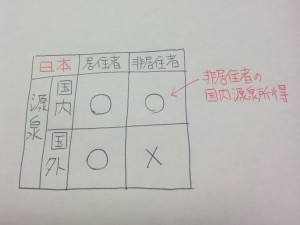

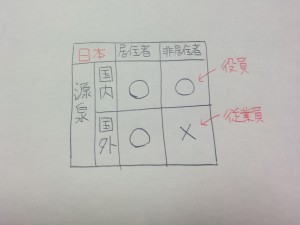

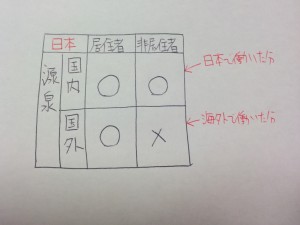

非居住者の所得税のルールの大原則は、写真の図で表現されます。図において「○」は、「日本の所得税がかかる」ことを意味し、「×」は「日本の所得税がかからない」ことを意味しています。

日本の居住者は国内源泉所得と国外源泉所得の両方に所得税がかかります。(これを全世界所得課税といいます。)一方で非居住者の場合は、国内源泉所得のみに所得税がかかります。非居住者の国内源泉所得は、国際税務における重要ワードですので、ぜひ覚えて下さい。

非居住者の国内源泉所得としては、

・非居住者が日本国内で働いた分の給料

・非居住者が日本に保有する株式から得た配当

・非居住者が日本に保有する不動産を貸して得た不動産収入

などを挙げることができます。

所得の種類に応じて税率や納付方法は異なりますが、まずは非居住者の国内源泉所得には所得税がかかるという大前提を理解しましょう。

3.非居住者の役員と従業員の違いとは?

この前提を踏まえた上で、役員と従業員の違いについて説明します。

ケース①:従業員のAさんが海外子会社に出向し、非居住者となった場合

日本本社の従業員であるAさんは、インドネシアの子会社に出向する際に日本の非居住者となり、常時インドネシアで勤務しています。インドネシアの子会社から600万円、日本本社から(給与較差補てん金として)400万円支給された結果、合計1000万円の所得があります。 この場合、Aさんの日本の国内源泉所得はいくらになるでしょうか?

答えは0円です。

Aさんの所得1000万円はインドネシアの会社に勤務して得たお金ですので、それぞれの会社からいくらもらっているかに関係なく全額インドネシア源泉所得となります。言い換えると日本の国外源泉所得ということですので、日本の所得税の課税対象外となります。(インドネシアで所得税を納付)

日本本社が払った400万円は、Aさんにとっては間違いなく日本の国外源泉所得ですが、給与較差補てん金として日本本社の損金に算入できるかは法人税法上の問題です。法人税とAさん個人の所得税とは分けて考える必要があります。

関連記事:非居住者の国外源泉所得と給与格差補填は分けて考えよう

ケース②:日本本社の役員Bさんが、海外子会社に出向し、非居住者となった場合

では今度は、日本本社の役員であるBさんがタイの子会社に出向して非居住者となった場合を考えてみます。

Bさんにはタイの子会社の報酬として500万円、日本本社から役員報酬として1000万円の合計1500万円の報酬が支払われています。この場合、Bさんの日本の国内源泉所得はいくらになるでしょうか?

答えは1000万円です。

Aさんの場合と金額が違うだけのように思えますが、役員の場合は特別ルールがあり、日本払いの役員報酬は勤務地に関わらず全額が国内源泉所得とされることになっています。したがって非居住者の国内源泉所得として、支払時に20.42%の源泉徴収を行うことになります。

1000万円についてはタイの国内源泉所得でもありますので、日本とタイで二重課税になってしまうということです。

このようなルールが設けられている理由は、役員という立場の特殊性にあります。

役員は従業員と異なり、経営を委任されている身分です。現場で作業をする立場ではありませんので、仕事をした場所と報酬との関係は必ずしも明確ではありません。

そのため法人の所在地国が基準とされ、日本法人から支給された役員報酬は勤務地に関係なく日本の国内源泉所得になります。

4.非居住者の海外支店長の場合は例居

このように非居住者役員に対する日本払い給与は国内源泉所得して扱われるのが原則ですが、例外があります。

日本本社の役員であっても海外支店の支店長として海外支店に常時勤務している場合は、実質的には従業員と変わりませんので、日本で支給された給与も日本の国外源泉所得して扱われます。

働いた場所と報酬の関係が明確であるため、従業員と同様の扱いをするということです。

支店ではなく海外子会社の場合でも、現地の特殊事情により子会社を設立せざるを得なかったという経緯があり、実質的には日本本社の支店・出張所と変わらない場合、上記と同様に日本本社の役員に支給した日本払い給料は、日本の国外源泉所得として扱われます。

5.非居住者の従業員であっても日本国内で働いた分は国内源泉所得

また非居住者の従業員であっても、日本で働いた分は国内源泉所得とされるのが所得税の原則です。

海外子会社に出向中の従業員が非居住者のまま日本に出張し、合計1か月間勤務した場合、給与の12分の1は日本の国内源泉所得として所得税の課税対象になるという意味です。

所得税法はそうなっていますが、日本の所得税よりも優先して適用される租税条約に「短期滞在者免税(通称183日ルール)」という規定があり、「出張先での勤務日数が183日以下」等の一定の要件を満たした場合は日本の所得税は免除されることになっていますので、正確には日本と出向先国との租税条約の確認が必要となります。

6.二重課税になった場合の対処法

非居住者の役員に日本で支給した報酬は日本の国内源泉所得とされると同時に、現地の国内源泉所得でもありますので両方の国で課税されます。この二重課税状態を解消するために外国税額控除という制度があります。

日本で税金を支払ったエビデンスを現地での申告の際に添付し、現地で納める所得税から日本で納め済の所得税を控除してもらうシステムです。

このルールにより、理論上は二重課税が解消されることになっていますが、実際に現地で控除できるかどうかは個々に確認が必要です。二重課税になってしまう場合は、外国税額控除が適用できるかどうかを早めに現地に確認しておきましょう。

7.まとめ

非居住者に対する課税関係はこのように複雑なものになっていますが、理論的な背景を抑えておけば理解がしやすくなります。最後にこれまでの内容を理論的な背景と一緒にまとめておきます。

①非居住者は、国内源泉所得のみに所得税がかかる

(理論)非居住者が国外で稼いだお金に日本の所得税をかけることはできませんが、日本で働いて得た給料など、日本源泉の所得については日本で所得税を納めるべきである。

②非居住者役員の場合、勤務地に関係なく日本で払った報酬は国内源泉所得とする

(理論)役員という職務の性質上、物理的な勤務地に関係なく日本で支給された報酬は国内源泉所得とすることとした。このルールがないと、形式的に非居住者にしておいて、日本本社から多額の役員報酬を受け取り、日本の所得税を免れようとする人が出てくる。

③実質的に従業員の場合は、従業員ルールを適用

(理論)形式的には日本本社の役員であっても、会社の命令で海外支店に常時勤務している場合は、実質的に従業員と変わらないので、従業員の場合と同じく、日本から払われる報酬も日本の国外源泉所得とされる。

④短期出張者は183日ルールで免税

(理論)海外に出張した場合は、たとえ1日の勤務であっても、出張先の国における国内源泉所得となるのが原則。だがそのルールを厳密に適用することは実務上煩雑であるため、租税条約において、短期出張者の場合は、出張先の国での所得税を免除することにしている。

⑤二重課税は外国税額控除で解消

(理論)国際的な二重課税を排除するための仕組みとして外国税額控除が設けられている。実際に適用できるかどうかは、現地の会計事務所と連絡を取って個々に判断が必要

移転価格対応をお考えの方へ

<この記事を書いた人>

押方移転価格会計事務所 押方新一(公認会計士・税理士)

「移転価格対応に失敗したくない人が最初に読む本」

個別相談付き移転価格入門セミナー

【記事数300以上】移転価格お役立ち情報一覧

移転価格文書化コンサル専門-押方移転価格会計事務所TOP

あわせて読みたい記事

-

お電話でのお問い合わせ

受付時間/9:00~17:00

受付時間/9:00~17:00 -

メールでのお問い合わせ

お問い合わせ