- HOME

- 移転価格お役立ち情報

- ピックアップ記事,移転価格文書化

- 移転価格文書の同時文書化義務が免除でも「文書化」は必要 | 押方移転価格会計事務所

押方移転価格会計事務所の移転価格お役立ち情報

移転価格文書の同時文書化義務が免除でも「文書化」は必要 | 押方移転価格会計事務所

移転価格の同時文書化義務とは?

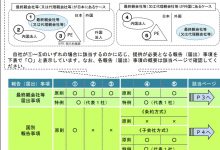

同時文書化義務とは、海外子会社との取引が一定額以上の場合はローカルファイルを確定申告期限までに作成しなければならない義務のことです。

金額基準は海外子会社との棚卸資産取引が50億円以上、または無形資産取引が3億円以上の場合です。(いずれも受け払い合計)

申告期限までに作成しておき、税務調査時に提出を求められた場合は、45日以内の指定された日までに提出しなければなりません。

参考文献:

国税庁「移転価格税制に係る文書化制度に関する改定のあらまし」

関連記事:

「ローカルファイルの記載項目」

「ローカルファイルの作成期限と提出期限」

金額基準に達していなくても、ローカルファイルの作成は必要

注意すべき点は、上記の金額基準は同時文書化義務の基準であり、移転価格税制の適用免除点ではないということです。

金額基準未満(同時文書化免除取引)の場合、確定申告期限を守る必要はありませんが、税務調査時に提出を求められた場合は60日以内に提出しなければなりません。

提出できなかった場合は、税務当局が独自に独立企業間価格を算定して課税を行う推定課税の適用を免れることができません。

つまり海外子会社との取引額について、移転価格税制上の免税点はないということです。

調査に入るかどうかは税務当局が費用対効果を考えて決めることですが、最近は移転価格調査も小型化していますので、数千万円の追徴ができると判断すれば移転価格調査が入る可能性は十分あります。

要請があってから作成して間に合うか

税務当局から要請があった場合、60日以内の当局の指定する日(同時文書化免除取引の場合)までにローカルファイルを提出する必要があるということですが、では要請があってから大急ぎで文書を作成し、提出期限に間に合わせることができるでしょうか。

不可能とは言いませんがかなり厳しいスケジュールです。初めて文書化に取り組む企業の場合、最低でも3ヶ月は時間が欲しいところです。

無理に間に合わせたとしても、それが不正確な情報に基づくものである場合はローカルファイルを提出したと認められず、推定課税を受ける可能性が残ることになります。

ローカルファイルの更新は決算ルーチンの一環

ローカルファイルは毎期作成が必要なものですので、決算ルーチンの一環に組み込んでしまうことをお勧めします。

税務調査が5年に1回だからといって5年分をまとめて更新するとなると、5年前の決算内容を思い出さなければならない上に、移転価格上の問題点の発見もそれだけ遅くなってしまいます。

親子間取引額の補足など連結決算と共通する部分がありますので、連結財務諸表ができた後、速やかにローカルファイルの更新をしてはいかがでしょうか。

2年目以降は決算ルーティンにローカルファイルの更新を織り込もう

移転価格文書化は社内にノウハウを蓄積することが大事

当事務所に寄せられるご相談に、「大手税理士法人にローカルファイルを作成してもらったが、社内におけるノウハウ蓄積が十分でなく、また経理部以外の理解も得られていない。来年以降は内製化したいと考えている。」というものがあります。

初年度はハードルが高いかもしれませんが、2年目以降は自分達で更新していきたいというニーズは確実にあります。文書化に毎年、十分な予算を取ることができない企業もあるからです。

そうであれば最初から、内製化することを目標としたコンサルティングを受ける方が合理的です。

移転価格対応に必要な企業データベースがリーズナブルに利用できるようになるなど、内製化のためのハードルは下がってきています。

ぜひ移転価格税制に継続的に対応できる社内体制を作り上げて下さい。

<この記事を書いた人>

押方移転価格会計事務所 押方新一(公認会計士・税理士)

「移転価格対応に失敗したくない人が最初に読む本」

個別相談付き移転価格入門セミナー

移転価格税制とは?仕組みについて図解でわかりやすく解説

あわせて読みたい記事

-

お電話でのお問い合わせ

受付時間/9:00~17:00

受付時間/9:00~17:00 -

メールでのお問い合わせ

お問い合わせ