- HOME

- 移転価格お役立ち情報

- 移転価格文書化

- マスターファイルにはユニラテラルAPA及びその他のタックスルーリングを記載 | 押方移転価格会計事務所

押方移転価格会計事務所の移転価格お役立ち情報

マスターファイルにはユニラテラルAPA及びその他のタックスルーリングを記載 | 押方移転価格会計事務所

- 2017.08.07

- 移転価格文書化

2015年にOECDの租税委員会から発表されたBEPS最終報告により、一定規模以上の多国籍企業にグループ全体の事業概況を記載したマスターファイルを作成させることが提言されました。

この提言を受け日本でも税制改正が行われ、連結総収入1000億円以上の多国籍企業(特定多国籍企業)は、年度末の翌日から1年以内にマスターファイルを提出することが義務化されました。

マスターファイルは多国籍企業の租税回避行為を防止するために、税務当局間で情報交換を強化しようとする取り組みの一環ですので、海外子会社の税務当局からの要請があった場合は海外子会社を通じて、海外子会社の税務当局にも提出しなければならないとされています。

また連結総収入が1000億円未満であっても、海外子会社サイドの税制改正により、海外子会社でマスターファイルの作成が必要になるケースが出てきており、対応に追われている方もいると思います。

ユニラテラルAPAとその他の税務ルーリングの記載が必要

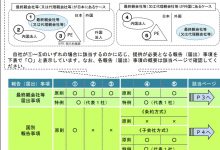

マスターファイルには、ユニラテラルAPA(国内事前確認)及び国内外の所得の配分に関する税務ルーリングのリストの記載が求められています。

ユニラテラルAPAとは、親子間取引の価格決定方法について、親会社と子会社のどちらか一方の税務当局と事前に合意する手続きのことです。

海外子会社がその国の税務当局とユニAPAを締結している場合やその他のタックスルーリングがある場合は、所得配分が外国に偏る可能性があるためこのような記載を求めているということです。

報告しないことにより税務当局からの信用を失う可能性もありますので、慎重に検討した上で適切に記載することが必要です。

マスターファイルは日本本社が作成すべき

日本の基準ではマスターファイルが不要で、海外子会社の基準では必要という場合にどのように対応するかですが、マスターファイルがグループ全体の事業概況を記載するものであるという性質を考えると、やはり日本本社で作成すべきものだと思います。

各子会社がそれぞれに作成することもできなくはありませんが、税務当局間で共有される可能性があることを考えると整合性の確保が必要ですので、日本本社が作成したマスターファイルを各国に配布するという手順が望ましいと思います。

なお当事務所ではマスターファイルの作成についてもご支援を行っています。

<この記事を書いた人>

押方移転価格会計事務所 押方新一(公認会計士・税理士)

「移転価格対応に失敗したくない人が最初に読む本」

個別相談付き移転価格入門セミナー

【記事数300以上】移転価格お役立ち情報一覧

移転価格文書化コンサル専門-押方移転価格会計事務所TOP

あわせて読みたい記事

-

お電話でのお問い合わせ

受付時間/9:00~17:00

受付時間/9:00~17:00 -

メールでのお問い合わせ

お問い合わせ