- HOME

- 移転価格お役立ち情報

- 移転価格文書化

- インドネシア子会社側の移転価格文書の整備が急務 | 押方移転価格会計事務所

押方移転価格会計事務所の移転価格お役立ち情報

インドネシア子会社側の移転価格文書の整備が急務 | 押方移転価格会計事務所

- 2016.09.23

- 移転価格文書化

インドネシアで移転価格課税が増加中

日本よりも税務リスクが高い国として知られるインドネシア。

税務調査をする当局は、追徴課税による税収の目標を持っており、調査官には日本よりも強い権限が与えられていると聞いています。

そして、この数年は特に移転価格課税による追徴件数が増加しているようです。調査の初期の段階で移転価格文書を提出できないと、後からどんな説明をしても聞き入れてもらえず、そのまま追徴となってしまいます。

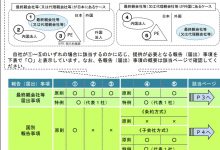

インドネシアには日系企業も多く進出していますが、移転価格文書が整備されている企業はまだ少なく、言ってしまえば無防備の状態になっています。親子間取引の金額がそれなりにあるにもかかわらず、現地法人が赤字だったり、利益率が低い場合は特に注意が必要です。

現地の会計事務所と連携して、インドネシア側の移転価格文書の作成を行います

当事務所では現地の会計事務所と連携して、インドネシア子会社側の移転価格文書の作成を行います。インドネシア側からの視点と、全グループを見渡せる日本本社側からの視点があって初めて適切な移転価格文書が作成可能になります。

インドネシア子会社にも日本本社からの出向者がいると思いますが、多くは営業系や技術系の方であり、税務会計や財務のことについては詳しくない場合が多いと思います。やはり日本本社側からのサポートが必要です。

インドネシア子会社との取引が年間数億円程度あり、かつ、インドネシア側の営業利益率が高くない場合が特に危険です。インドネシアは金利が高い国ということもあり、製造業であれば営業利益率5%でも「低い」という印象を持たれる可能性があります。

日本で税務調査が入る頻度は、会社の規模などにもよりますが、だいたい3年~5年に一回だと思います。ですので移転価格に関する指摘が入るとしても、数年後かもしれません。

ですが、インドネシアでは税金の還付が行われる場合は確実に税務調査が入ります。付加価値税(VAT)や法人税の還付ポジションになっている場合は、毎年、税務調査が入ることもあり得ます。緊急度は日本よりも高いといえるでしょう。

移転価格文書の整備が遅れている理由のひとつに作成費用の問題があると思いますが、移転価格文書作成に必要なデータベースのパッケージ版が発売されるなど、移転価格に適切に対応するための環境は整ってきています。

多額の追徴を受けてしまう前に、子会社側も含めて、移転価格リスクが高いのか低いのかを把握しておきましょう。

なお当事務所ではインドネシアの会計事務所と連携して、インドネシアサイドの移転価格文書の作成支援を行っています。

関連記事:海外子会社側の移転価格リスクが高いか低いか知っておこう

<この記事を書いた人>

押方移転価格会計事務所 押方新一(公認会計士・税理士)

「移転価格対応に失敗したくない人が最初に読む本」

個別相談付き移転価格入門セミナー

【記事数300以上】移転価格お役立ち情報一覧

移転価格文書化コンサル専門-押方移転価格会計事務所TOP

あわせて読みたい記事

-

お電話でのお問い合わせ

受付時間/9:00~17:00

受付時間/9:00~17:00 -

メールでのお問い合わせ

お問い合わせ